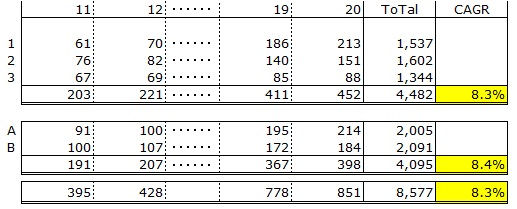

仮に1~3の3銘柄で、全ての銘柄に等しく$1000を投入してPFを組んで(つまり$3000のPF)、向こう10年間のDGRが毎年同じであった場合、10年間で累計いくらの配当になるのか、を考えてみました。初年度は100/3000=3.00%の配当利回りになります。

計算上税金は考慮しないものとします。

仮に1~3とAとBに等しく5銘柄に$1000投資した場合、初年度$186(配当利回り3.72%)の配当金は10年後に$364とほぼ倍増することになります。 $364は投資額$5,000に対して7.28%に相当します(Yield on cost 7.28%)。

また10年間の累計配当金は$2,647となり、投資コストの約53%を回収したことになります。この間ポートフォリオの配当収入は年率平均7.8%で成長していることを示唆しています。

(本来は株価の上昇+受取配当のトータルリターンで投資の成否を考えるというのが王道だと理解していますが、今回は配当に限定して考えております。このトータルリターンの概念は非常に重要だと個人的には思いますが、日経マネーの記者の方は、私が「トータルリターン」と言った箇所には、雑誌に「配当収入と株価の含み益」と記載されたところを見ると、あまり一般的ではないようだ。優良企業の配当収入ほど確実なリターンは今の金利環境ではないと思う)

しかし、10年目で最も多く配当がもらえるのは、1~3の中では2の銘柄です。A・Bの特殊銘柄を含めた場合はBになります。

これは10年を前提とした場合で、仮に20年を前提とすると風景は少し変わります。

Aが最も多い配当収入となりますが、21年目には1が逆転するのがよくわかるでしょう。10年目の時点では3の銘柄が1より配当収入が2割以上多かったにもかかわらず、20年目となれば、逆に1の銘柄が3の銘柄の倍以上の配当収入となります。

20年経過すると、年間$851の配当収入ですので、投資コスト$5,000の17%を1年で回収できるようになり、もうこのポートフォリオはCash Cow(金のなる木)といえるでしょう。

つまり、上記例では元本(株数)は一定で毎年配当が数%増加するという計算になっていますが、自動再投資に組み込めば、株数が配当利回り分増加しますので、結局配当利回り+DGR分配当が成長することと同じことを意味します。

AT&Tの例では、購入時点で100株、株価$34、配当利回り5.2%、年平均増配率3.0%を想定します(過去10年間の平均DGRは約5.0%、直近3年間は約2.8%。向こう10年間のEPSの成長率も年3.0%とする)。株価の上昇はDGRと同じとします(つまりPERは不変という趣旨)。

1年目は、100株に対し5.2%の配当金(100×$34×5.2%×0.9 税率10%)で$159。当該配当金で全てAT&Tの株を買い増しするため、株数は104.54株になります。

2年目は、104.54株に対し同じく$171の配当金を受け取り、更に株を買い増ししていきます。

実際FirstradeでDRIPを行うと、日米租税条約の都合上、配当は10%の源泉ののち、毎四半期ごとの税引き後の配当収入でその時点の株価で株を買いますが、計算都合上、年末に1回まとめて配当を受け取って、同時に自動再投資しています。

なお実務上、税金は、米国で取られた分を外国税額控除で取戻し、日本の所得税を確定申告で支払うと、めんどうくさいことになります。

その結果、10年間で年平均8.5%の配当増加率というSolidな結果になりました。退屈な電話会社銘柄でこの結果は上出来だと個人的には思います(このぐらいなら出来そうな気がします)。

デフレ、円高さえなければ、米国株の長期投資は 「長期的に」 物事を考えることが得意(なんでしょう??)な日本人にはうってつけだと思います。

しかし、米国人もインフレで実質リターンは名目よりも損なわれているはずです。

アメリカの長期的なインフレ率が年率約3%で、ドルの円に対する長期的な円高進行率も年率約3%程度と言われています。円高修正後の日本人の円リターンは実は米国人のインフレ調整後の実質リターンと長期的に見た場合大差がないというのが持論です。

(したがって、為替相場を過度に意識せずに米国株投資を行っている)

米国株も90年代の様なホームラン相場を期待するのは難しいと思いますが、世界で一番効率性の高い株式市場ですので、長期で投資すれば必ず報われるだろう、という信頼感があります。

ただし、毎年20%のリターンを出さないと気が済まない方には向いていなさそうです。

にほんブログ村

0 件のコメント:

コメントを投稿