2012年のラストエントリーです。当シリーズもラストです。

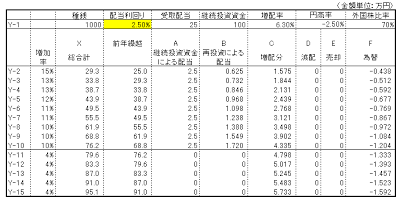

この数式に従うと、どうなるのか。実際にモデルケースでやってみよう!!!

X=A+B+C-D-E±F

モデルケースとして、わかりやすくするために、投資開始時の種銭を1000万円、毎年の追加投資に要するニューマネー(Aに相当)を100万円、買収する株式の配当利回りを2.5%に固定するものとします。税金は考慮しないものとする。

したがいまして、スタート時点では、1000万円×2.5%=25万円の受取配当(すなわちX)が予想できるものといたします。

配当利回りは、インデックスベースだと2%程度だと思いますが(無配の銘柄が含まれる)、連続増配が期待できる配当株に投資を集中させる観点からは、2%では少し小さいと思います。2.5%といたします。

翌年以降は、方程式を当てはめればいいと思います。

次に、Cです。私の場合をおいてみます。

米国株で連続増配株の過去10年間の年平均増配率は7.5%となっています。私は銘柄選択をうまく行えば、米国株の場合10%は可能性がある、と思いますが、現在の低金利下では、7~8%のターゲットをおいています(その3を参照)。

別途J-REITを保有していますが、これは正直予想不可能です。私は、アドバンスレジデンスやユナイテッドアーバンを活用することで下落リスクをある程度ヘッジしています。0%で十分です。

したがいまして、

私の場合Cの増配率の期待値は

米国株ポートフォリオの期待増配率 8.0% × 米国株PFの比率 70%

日本株のPFの期待増配率 4.0% × 日本株のPF比率 17%

J-REITの期待増配率 0% × J-REITのPF比率13%

を加重平均すると

6.3%となりました。

いろんなミックスの中で、配当利回り2.5%以上で、期待増配率が6.3%を上回ることが出来そうな銘柄をチョイスしてポートフォリオを組んでいく、というのがこの場合では目安です。

外国為替(ドル/円レート)のリスクをどのように考えるのか? マイナス2.5%で置いてみました(1992年以降のバブル崩壊後の日米インフレ格差が約2.4%、米国のインフレターゲットゾーンが2%~2.5%。日本はとりあえず「安部ノミクス」の象徴であるインフレ率2%は織り込まない。仮に日本でインフレが実現されると、将来の円高進行は限りなく限定的となりますが…。日本で通貨の需要がそんなに増えるのでしょうかねえ?)。

受取配当Xの増加率は、10年間平均ですと、年率11~12%程度ですが、長期的には10%前後に収れんされそうです。時間が経過すればするほど、継続投資資金から得られる配当金よりも、増配率が重要になってきます。

モデルケースだと、6年目には増配による増加が継続投資による増加を上回ります。10年目には継続投資資金+配当金の再投資以上に増配による配当金増加が貢献するようになります。

そして、この投資の良いところは・・・・

11年目に定年退職して、夢の??年金生活に突入したと仮定します。従いまして、継続投資資金は11年目以降、ゼロになります。配当は消費しますので、再投資による配当もゼロになります。

保有PFが増配を継続する限りにおいて、Xの値は、Still、4%増え続けます。

多くの「投資のプロ」による資産運用アドバイスは、勤労所得が無くなったのちの、年金生活下においては、それまで積み立てた資産を取り崩すことが前提になっています。

しかし、本事例では、そのままBuy & Holdを継続して、なおかつ、「年金」が増え続ける計算になっています。長生きリスク?を超えることが可能です。これまで通りのゼロインフレを前提としても、毎年4%のインカムの成長は妙味があると言えそうな気がします。

もっとも、このケースはあくまで理論値ですが、所詮、「プロ」の資産運用本も理論ベースです。

必要なXの資金を逆算しながら、種銭と継続投資資金を決めることで、戦略的に「自分年金」を形成することが出来ます。

継続投資資金をもっとねん出する必要性がある場合は、①もっと稼ぐ、②もっとケチる、③では、どうやって?など具体的に私生活に落とし込めばいいのです(落とし込めば落とし込むほど、現実性が増すというもの)。

日本でインフレが起こったらどーするんだ?という声がありそうですが、その場合円高率のマイナス幅が小さくなる(場合によってはプラスになる)点、増配率が上方修正される(日本株の名目的な成長性が高まる期待)点などが勘案されるため、今話題になっている主要先進国並みのインフレターゲットが実現された場合、基本的には良い方向に進むと思います(インフレ率を超えるEPSの成長期待が持てない企業は連続増配の可能性も低いので、PFから外れていくでしょう。けど個人的に2%のインフレ率の実現はやや懐疑的)。

1000万円を1億円にするための投資(そこまで出来れば、配当金も年金並みにもらえるので、同じ目的は達成できる)と、配当金にフォーカスした配当を「自分年金」とみなすこのケースと比較して、かける時間、相対的なリスク(実現可能性)を勘案して、私はこちらの投資方法を選択しています。投資の最終目的がインカムゲインの極大化なので(しかし、実は増配と同じペースで理論上はキャピタルゲインももたらされる。EPSの成長=DPSの成長、PERは一定という考えが根底にあるから。ヴァンガードの創業者の人が、「EPSの成長は投資リターン」、「PERの変動は投機リターン」って言ってたな)。

本ケースはあくまでモデルケースですが、そもそも自分の投資法が理論的にどの程度のリターンが期待できるのかを知っておくことは、メルクマークとして十分活用の余地があると思います。羅針盤を持って航海をしたいものですね。

2013年もこのスタイルは継続します。米国のDividend Growth Stock に関する本も数冊読んだことがありますが、ここまで具体的に書いていないので、自分でもどうなるのか楽しみでもあり、不安でもあるというのが正直ベースですが、2013年もよろしくお願いします。

応援よろしくお願いします!

自分も資産の5%は米国株に乗らさせていただいてます。

返信削除これからも良記事楽しみにしています。

立川さん、こんにちは。5%なんて言わずにもっと増やしてもいいのに。

削除今後ともよろしくお願いします。

このシリーズ、大変勉強になりました。何度も読み返したいと思います。

返信削除うえけんさん、コメントありがとうございます。

削除現在立証中ですが、今後ともお願いします。

素晴らしい内容のブログですね。

返信削除私は、未だ長期投資をしておらず、無駄な時間を過ごしてしまいました。

連続増配株投資を勉強中です。

今後も、このブログを参考にさせて頂きます。

匿名様

削除コメント遅くなって申し訳ありません。実家に帰省中でした。

今後ともよろしくお願いします。

このシリーズは読み応え充分ですね!

返信削除私自身も勉強になる部分が多く、感謝しています。

今後とも良記事ブログの継続を期待しています。

今年1年ありがとうございました。

Kaoruさん、コメントが遅くなってすみません。年末年始は帰省中でブログはご無沙汰しておりました。

削除こちらこそ今年もよろしくお願いします。