これも半年に一度振り返る定点観測です。私は頻繁に売買しないので、PFは半年に1度程度しか振り返りません。

今回から、PayPalとMasterCardの業界をFinanceからPayment Serviceに変更しました。また、投資テーマとしてDividends(配当狙い)とGrowth(成長株;キャピタルゲイン狙い)に分けました(MasterCardは連続増配も行っている)。

また国別も記載(Enbridgeは正確にはカナダですけど)。

上位4社はあまり動きがありません。ただしPayPalとMasterCard2社でPFの28%;約3割を占めています。

今回の特徴はQQQのETFに加え、Royalty Pharma、Zoom InfoというIPOしたばかりの成長株に投資したことです。

前評判の高いIPO銘柄も年に2~3銘柄ほどやってみよう、ということにしました。もともと成長株投資は「本当はやってみたい投資」というのが本心ですが、今は将来の安定した資産を築く(自分年金)を目的に配当株投資をやっていました。

(こちらの記事に成長株やりたいということを記載 「どんな投資本を読むのか お勧め書籍 その4 富者の集中投資、貧者の分散投資 2013/7/14」 )

以下は分析

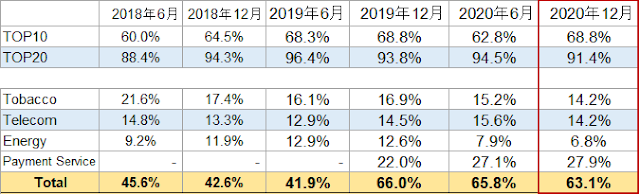

上位10銘柄で約69%の資産額、20銘柄で91%です。

主なセクターとして、たばこ(PM、MO、JT)、Telecom(KDDI、NTT、AT&T)が各々約14%、Energy(Chevron、Enbridge、Kinder Morgan)で6.8%。CVXを一部売却したので減少しています。

成長株と配当株の割合をグラフ化。上位2社の株価リターンが(配当株と比較して)良すぎるので35%にも達しました。特に何割程度と決めていないのですが、今後も資産は両分野に分散して投資しようと思います。

成長株と配当株の割合をグラフ化。上位2社の株価リターンが(配当株と比較して)良すぎるので35%にも達しました。特に何割程度と決めていないのですが、今後も資産は両分野に分散して投資しようと思います。

国別で見ると米国株が約8割となっています。多分従来は70%程度だったと思うので、米国株の比率がやや高くなった印象ですが、日本株の多くはTelecomやインフラファンド、JTなどで株価が横ばい程度で推移しているからでしょう。

基本、日本株は安定配当成長株を中心にサーチングしている関係もあります。

特にポートフォリオの分散とかを意識しているわけではないのですが、定点観測で自分がどのような投資を行っているのかを振り返っている、ということです。